来源:盖世汽车

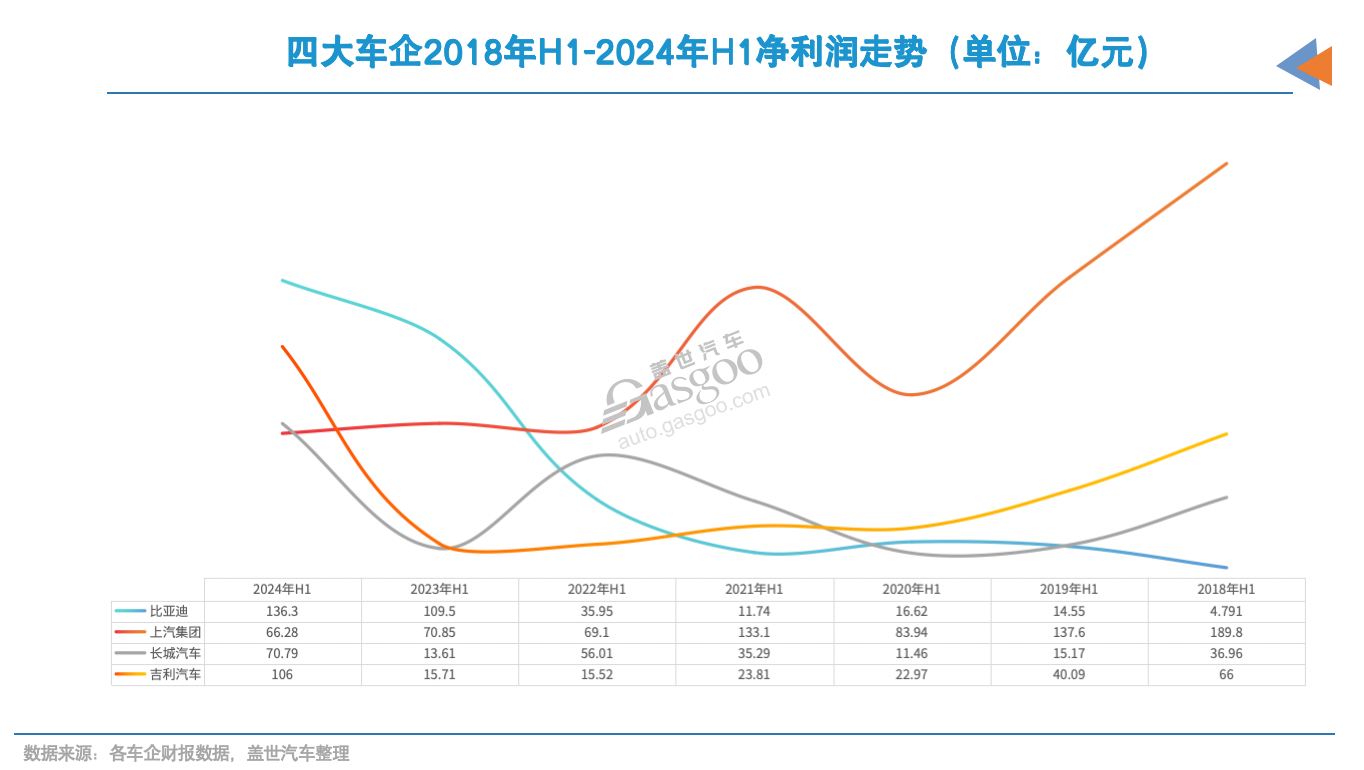

2024年上半年,中国车企盈利格局发生巨变。

一边是以比亚迪为首的“向上天团”盈利呈双位数甚至高倍速增长;另一边是以上汽集团为代表的车企盈利能力持续下滑。这种不同局面的背后,反映了各家企业面对内卷战、价格战产生的不同结果。前者成为受益方,而后者则沦为“受难方”。

对于内卷和价格战,业内存在不同观点。支持者认为,“跟打牌一样,能跟就跟,不要置气翻桌子。”反对者则警告,“没钱赚、没有效益,企业不可能生存!”事实上,价格战也反映了车企抗市场风险的能力。

归根结底,企业卷价格卷到最后拼的是盈利能力、现金流、技术储备、市场营销、短中长期战略规划等各方面实力。而不管何时,总有车企能抓住新的机遇,做到盈利不降反升,越过越好。

亏多盈少,分化加剧

盖世汽车整理了19家国内上市车企2024年上半年财报。数据显示,大多数车企营收实现上涨。但在净利润方面,盈利为正又同步实现增长的仅有6家企业。

毫无疑问,比亚迪依旧是赚得最多的国内整车制造商。报告期内,比亚迪营收达3011.27亿元,同比增长15.76%。归母净利润136.3亿元,同比增长24.4%。

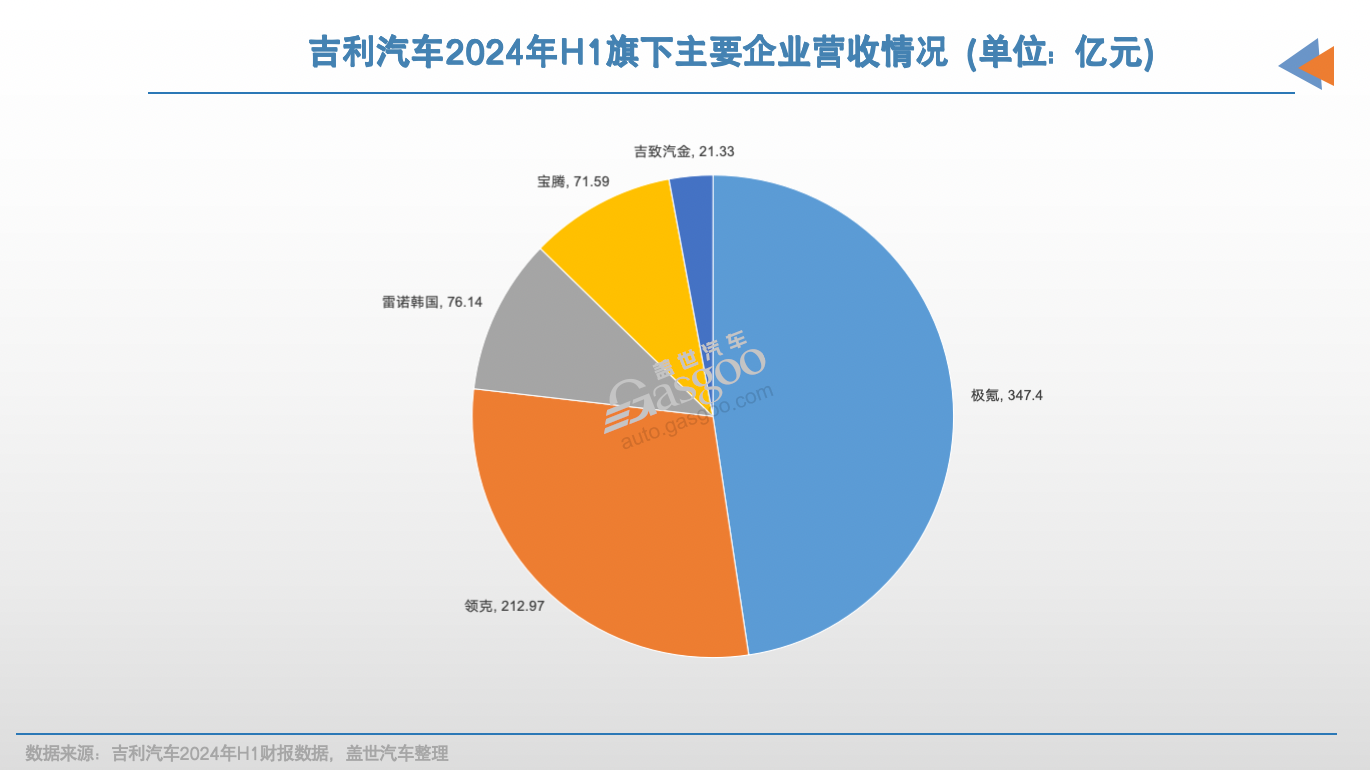

净利润同样超百亿的还有吉利汽车。吉利汽车上半年营收破千亿元,净利润同比增长5.7倍至106亿元,刷新近五年新高。鉴于近一年来吉利汽车业绩表现亮眼,吉利汽车控股有限公司行政总裁及执行董事桂生悦在财报会议上表示,“我们现在已经看到了吉利汽车重现辉煌的曙光。”

另一匹黑马是长城汽车,上半年净利润同比增长4.2倍至70.8亿元,营收也实现了30.7%的同比增长至914亿元。

赛力斯的增长同样引人注目。今年上半年,赛力斯结束了四年亏损实现了正盈利。报告期内,净利润达到16.25亿元,同比增长2.2倍。

江铃和江淮两大车企得益于商用车业务回暖,带动整体业绩改善。此外,江铃旗下合资业务(江铃福特)向好,江淮汽车在海外业务进展顺利,提升了各自的盈利水平。

然而,曾经常年霸榜国内车企最赚钱的“老将”上汽集团,在合资业务下滑、价格战以及出海业务暂时受阻等多重因素影响下,业绩和销量双双下滑。

今年上半年,上汽集团销量为182.7万辆,同比下滑11.8%。对应的净利润为66.28亿元,同比微降6.45%。而其扣非净利润仅为10.2亿元,同比暴跌82%。谁能想到,2018年巅峰期时,上汽集团半年净利润曾高达190亿元。

在这之外,长安汽车净利润也经历了腰斩。长安汽车上半年净利润为28.3亿元,同比下滑63%。

问题并不在销量上,长安上半年销量还实现了约10%的同比增长。长安汽车解释称,去年并购深蓝汽车产生的一次性成本,以及燃油车份额的减少对公司今年上半年利润有所冲击。去年上半年,长安并购深蓝获利超50亿元。

此外,过于依赖合资业务的车企,也普遍面临业绩下滑的困境。目前,这一趋势甚至蔓延至豪华品牌领域。

作为北京汽车和华晨中国各自的利润奶牛,北京奔驰和华晨宝马今年上半年即便加大了终端让利幅度,却未能阻止销量下滑,盈利下跌。受此影响,北京汽车报告期内销量同比下滑6.1%,净利润同比下滑30.5%至19.8亿元;华晨中国销量下滑6.4%,净利润腰斩至14.7亿元。

广汽集团、东风集团股份等传统车企的日子也越发难过。其中,广汽集团扣非净利润已处于亏损状态,为-3.4亿元。而东风集团股份上半年净利润萎缩至7亿元以内。

可见,在新能源渗透率持续提升,中国新能源品牌步步紧逼下,合资品牌正在经历转型阵痛期。

再看新势力阵营,理想上半年净利润虽然下滑,但仍高达17亿元。而蔚来、小鹏和零跑依旧处于扭亏阶段。尤其是蔚来,上半年净亏损仍超百亿元,离实现盈利目标任重而道远。

从市场竞争环境,以及各车企市场表现来看,中国汽车行业“亏多盈少,分化加剧”的趋势,可能将在未来一段时间内持续,推动整个行业加速洗牌和重构。

盈利来源各不相同,毛利率大多下滑

几大车企盈利增长存在异同。共同点在于销量增长,不同之处则是投资收益、海外业务增长等。

比亚迪销量增长是关键因素。今年上半年,比亚迪累计销量达到161.3万辆,同比增长28.46%。尤其是第二季度,比亚迪累计销量达到98.3万辆,同环比增速都超40%,将同期净利润拉升至90.6亿元,环比增长近1倍,贡献了报告期内超六成利润。

吉利汽车同样得益于销量增长以及产品结构优化。今年上半年,吉利汽车累计销量为95.6万辆,同比增长41%。由于销量增长势头强劲,吉利汽车上调了今年销量目标至200万辆,增幅为21%。

但是,吉利汽车盈利暴增的关键其实在于投资收益。可以看到,吉利汽车二季度净利润的八成来自Horse Powertrain投资收益,达到74.7亿元。民生证券分析人指出,刨除掉来自Horse Powertrain投资收益和极氪美股IPO股权支付影响之后,吉利汽车二季度还原归母净利润为20.7亿元。

赛力斯则在“强力外援”华为加持下,实现盈利大涨。今年上半年,问界系列销量突破18万辆,占赛力斯总量的近8成。尽管问界M5及M7是“亏本”卖车,但批量交付摊薄了成本。此外,售价50万元的问界M9大规模交付,大幅释放盈利能力,使得赛力斯迈入收获期。

而长城、江淮两大车企盈利激增主要源于出海业务的贡献。单看国内市场,长城上半年销量其实有所下滑,而海外营收和销量占总集团的比重都已在四成左右,并且增速是境内同期的数倍。江淮汽车上半年境外收入占比更是超过50%。

但是,业绩增长的背后,毛利率却不一定同步增长。作为价格战的主导者,比亚迪存在利润增速放缓、毛利率下滑问题。可以看到,比亚迪上半年利润增速是低于销量的。海通国际证券分析,其报告期内单车收入约13.9万元,较去年同期减少2.7万元,毛利率环比下滑1.8个百分点至20.01%。

更不用说业绩销量双双下滑的车企。今年上半年,受到价格战影响,叠加新能源领域投入产出比失衡,长安汽车自主业务(包括燃油车、启源)净利润较去年同期减少近10亿元至12.9亿元。这导致其毛利率环比再度下滑约1个百分点至13.8%。

广汽集团、北京汽车等过度依赖合资品牌的车企,毛利率下滑更为明显。广汽集团毛利率原本就偏低,如今更是在7%以下。北京汽车、华晨中国由于旗下合资豪华品牌为保量卷入价格战,毛利率跌破20%。

在降价也不能阻止销量下滑后,奔驰、宝马等外资品牌决定适时退出价格战,选择走上“减量保利”之路。

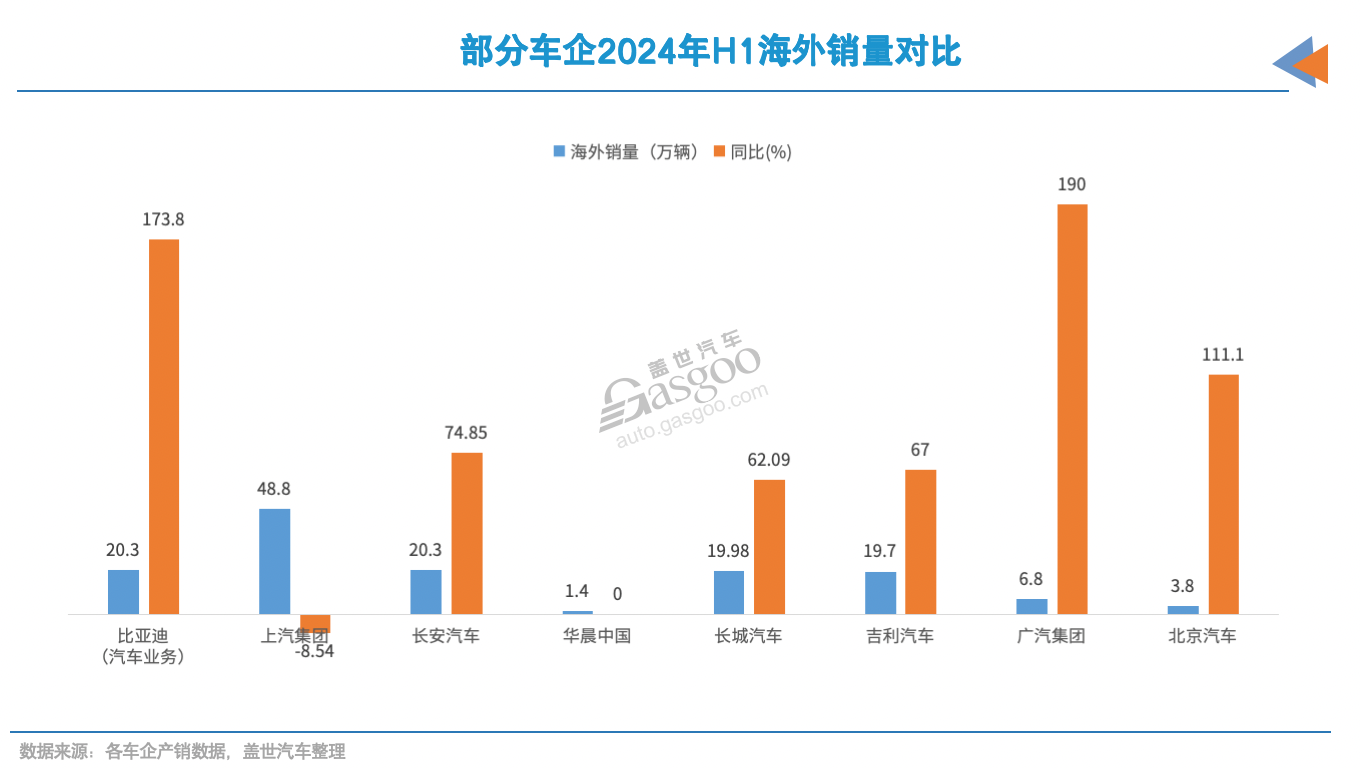

海外市场,更赚钱?

相比国内市场的内卷生态,海外市场的前景似乎更广阔,回报率更高,甚至能反哺国内市场。这一趋势在2024年上半年的车企业绩中得到了明显体现。

江淮汽车就是典型案例。今年上半年,尽管其销量有所下滑,但净利润却实现了93.8%的同比增长,达到了3亿元。这一亮眼业绩的背后,是其出海业务的显著贡献。

具体来看,江淮今年上半年虽然仅出口6.3万辆,但境外收入(含港澳台)高达116.5亿元,占营收总比提升至54%。更值得注意的是,江淮境外单车收入达到18.5万元,是国内的3倍多,凸显了海外市场的高回报率。

长城汽车的情况也印证了这一点。上半年,长城汽车的毛利率能突破20%,比肩豪华品牌,除了高端品牌坦克的拉动外(上半年销售11.6万辆,占公司总销量比重上升至20.73%),出口销量占比的提升也功不可没。

数据显示,长城汽车上半年出口约20万辆,占总销量比重为36%,上涨了12个百分点。根据银河证券的分析,假设海外收入全部来源于整车销售,长城汽车上半年海外单车均价高达18万元,比国内高了约7万元。

即便是在国内市场表现强劲的比亚迪,其汽车业务境外收入增速也高于国内。今年上半年,比亚迪海外销量为20.3万辆,同比增长1.7倍;汽车业务境外收入达361.88亿元,同比增长34.08%,是国内同期增速的3倍。根据天风证券测算,比亚迪境外单车收入超过40万元,远高于国内的15万元。

作为“出口大户”的上汽集团,海外市场已成为其销量和盈利的主要来源之一。去年上半年业绩电话会上,上汽集团曾透露,海外盈利超10亿元。然而今年上半年,受到出口主要市场——欧盟对中国产电动汽车加征关税的影响,上汽集团出口下滑8.5%至48.8万辆,进而影响了整体销量和盈利情况。

奇瑞集团虽然没有整体上市,但从其出海销量占比超过45%来看,在海外市场也是赚得“盆满钵满”。今年上半年,奇瑞集团整体销量达到110万辆,同比增长48.4%,并以390.92亿美元的营收进入《财富》世界500强。这一成绩的取得,海外市场的助力功不可没,上半年销量占比接近五成。

与之形成对比的是,海外市场尚处于开拓期的多数车企,在无法摆脱国内极致内卷的市场竞争环境的情况下,盈利能力大幅下滑。

广汽集团、北京汽车等就是代表。广汽集团今年上半年出口销量虽然增长了1.9倍,但由于基数过小,销量仅为6.8万辆,对营收的贡献只在一成左右,无法抵消国内市场业绩销量双双下滑带来的影响。北京汽车的情况更为严峻,其境外收入占比仅为1%,对业绩的助力微乎其微。

图片来源:长城汽车

回顾2024年上半年中国汽车行业的表现,我们可以得出以下结论:自我奋进固然重要,但“抱对大腿”同样关键。但总的来说,在激烈的市场竞争中,企业仍需专注于自我竞争力的提升,形成差异化竞争策略,而不是与强势企业直面硬刚,比拼价格。

此外,海外市场的高回报率为中国车企提供了新的增长点和盈利来源。然而,随着更多企业加入海外竞争,中国品牌也将“内卷文化”延伸到了海外市场。如何在海外市场保持竞争优势,避免重蹈“摩托车出海”价格战的覆辙,将是未来中国车企需要面对的重要挑战。